LIGHT FXとLIGHT FXコインでは、個人口座での税制が異なりますのでご注意ください。

「LIGHT FXコイン」(店頭暗号資産証拠金取引)については、こちらをご確認ください。

確定申告とは?

「確定申告」とは、1月1日から12月31日までの1年間に得たすべての所得の額、およびこれに対する所得税額を計算した確定申告書を税務署へ提出し、納税額の過不足を精算することをいいます。例年、2月中旬から3月中旬までのおよそ1ヵ月が、確定申告の受付期間となっております。

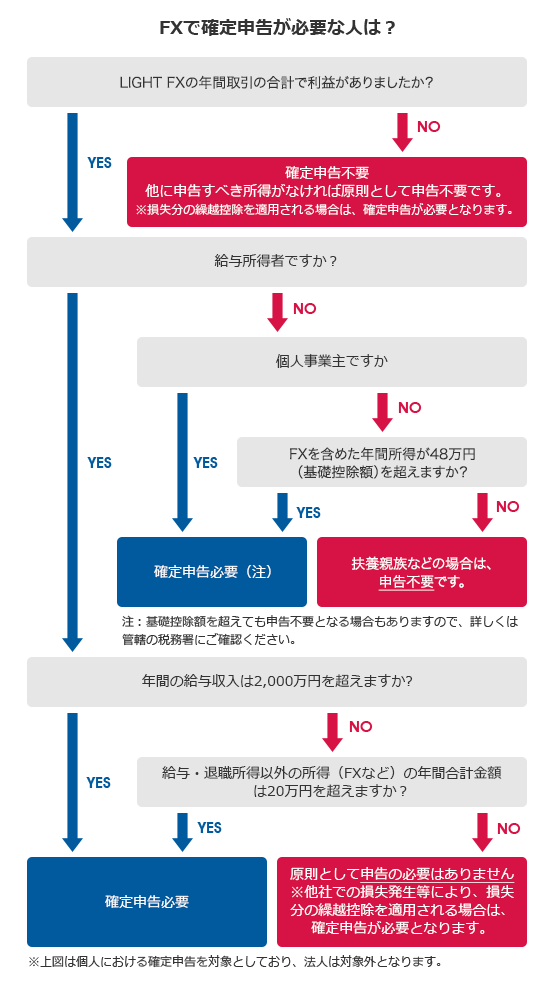

一般に、給与の年間収入金額が2,000万円以下である給与所得者は、所得税等の税金が源泉徴収されたうえで年末調整により精算されるため、確定申告の必要はありません。ただし、FXの利益など、給与所得や退職所得以外の所得の年間合計が20万円を超えた方などは、たとえ給与所得者であっても確定申告を行なう義務が生じます。

各報告書の出力方法は報告書の出力方法をご覧ください。

※1年間の取引損益を確認いただける「年間損益報告書」は確定申告の際に添付いただく必要はございません。

※前年分の年間損益報告書は翌年の1月中旬以降から閲覧可能となります。

※本ページは、個人口座の確定申告についての内容となります。法人口座については法人税法が適用されるため、FX取引における法人口座の特徴をご覧ください。

FXで確定申告が必要な人は?

確定申告時に主に必要なもの

| 印鑑 | 各自で準備 |

| 本人確認書類・マイナンバー確認書類 |

マイナンバーカード(写しによる確認の場合は、表面および裏面の写しが必要) ①本人確認書類:運転免許証、公的医療保険の被保険者証、パスポート、在留カード等のうちいずれか1つ |

| 源泉徴収票(給与所得、退職所得、公的年金など) | 勤務先などから入手 |

| 確定申告書(B様式に一本化)※ | 税務署(または国税庁のホームページ内)から入手 |

| 1年間の取引の損益が明記された書類 | 当社の場合、取引ツールから入手できる年間損益報告書がこれにあたります。 年間損益報告書の閲覧方法と見方はこちらをご確認ください。 |

※A様式:A様式は2023年から廃止され、B様式に一本化されています。

※B様式:所得の種類に関わらず使用できます。

※1年間の取引損益を確認いただける「年間損益報告書」は確定申告の際に添付いただく必要はございません。

※前年分の年間損益報告書は翌年の1月中旬以降から閲覧可能となります。

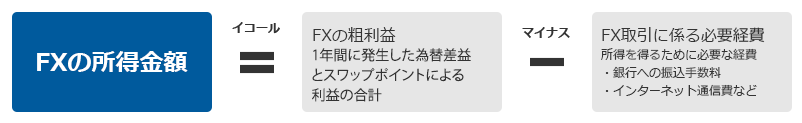

所得金額算出方法

取引にかかったコストは、必要経費として利益から差し引くことができます。代表的な必要経費としては取引手数料、入金のための振込手数料等が該当しますが、その他にも取引に必要なプロバイダー料金、情報を得るための新聞、書籍等の購入費についても経費として認められるケースがあります。そのため、領収書などの証明書類は大切に保管しておくことをおすすめします。

|

|

|

|

|

|

なお、経費として認められる支出であるかの確認は管轄の税務署へお問合せください。

【税金、確定申告についての詳細】

※個別の詳細についてはお近くの税務署にお問合せください。

確定申告書の提出期限や、雑所得の損失の繰越および損益通算など、確定申告の詳細につきましては管轄の税務署や専門家にお問合せいただくか、または国税庁タックスアンサーのウェブサイトにてご確認ください。