LIGHT FXとLIGHT FXコインでは、個人口座での税制が異なりますのでご注意ください。

「LIGHT FXコイン」(暗号資産デリバティブ取引)については、こちらをご確認ください。

取引で得た利益は課税対象?

「LIGHT FX」(店頭外国為替証拠金取引)で発生した利益は、課税対象です。

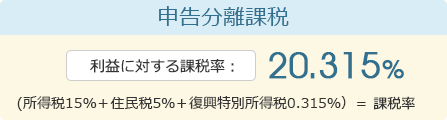

申告分離課税の対象(※)で、税率は20.315%です。

ここでは「LIGHT FX」(店頭外国為替証拠金取引)に適用される申告分離課税について、3つの大きな特徴を解説します。

なお、詳細につきましては、法令や国税庁ホームページをご確認いただくか、税務署、税理士等の専門家にお問合せください。また、今後、内容が変更となる可能性がございますのでご留意ください。

各報告書の出力方法は報告書の出力方法をご覧ください。

※1年間の取引損益を確認いただける「年間損益報告書」は確定申告の際に添付いただく必要はございません。

※前年分の年間損益報告書は翌年の1月中旬以降から閲覧可能となります。

※申告分離課税の適用対象者は、個人に限られます。

POINT1 申告分離課税で税率は一律20.315%

東日本大震災における復興財源のために「復興財源確保法」が施行されたことにより、2013年1月1日から2037年12月31日までの25年間に渡り、所得税額に対し2.1%の復興特別所得税が課されるため、同期間の税率は「20.315%」(所得税15%+住民税5%+復興特別所得税0.315%(15%×2.1%))となります。

復興特別所得税の詳細につきましては「個人の方に係る復興特別所得税のあらまし」よりご確認いただけます。

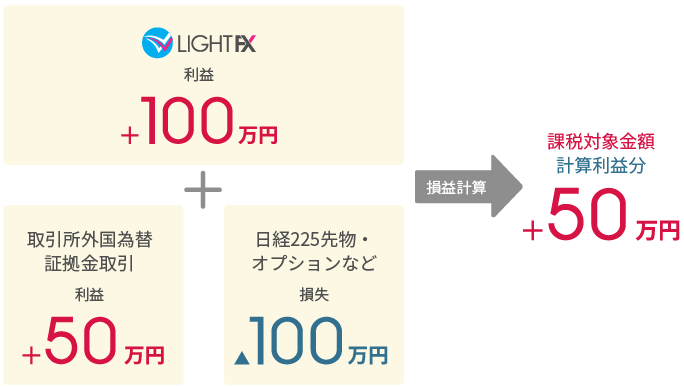

POINT2 取引所における先物取引等と損益通算が可能

店頭デリバティブ取引(「LIGHT FX」)の決済差損益について、取引所で行う先物取引等(くりっく365、日経225先物・オプション等)に係る売買損益との通算ができます。

※暗号資産デリバティブ取引(LIGHT FXコイン)の決済差損益は課税区分が異なるため、損益通算はできません。

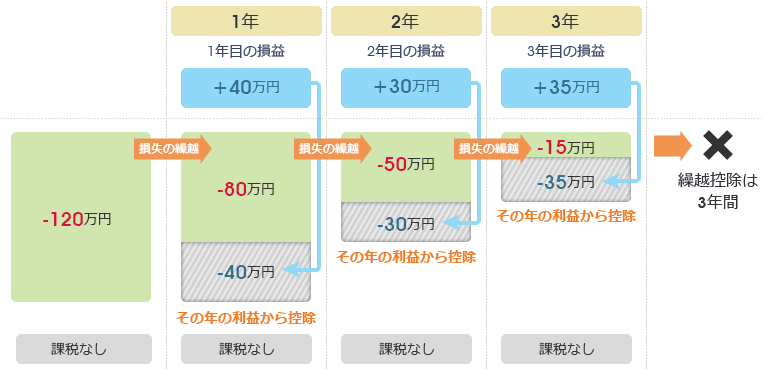

POINT3 損失の繰越控除が3年間可能

店頭FX、店頭バイナリーオプション取引における通年(1月1日~12月31日)の損益がマイナス(損失)となった際に、その翌年以降3年間に渡り店頭FX、店頭バイナリーオプションおよび取引所先物取引等にて発生した利益から、この損失額を控除することができます。損失の繰越控除の適用を受けるためには、損失の金額が生じた年について確定申告をしておく必要があります。また、その後についても継続して確定申告を行なう必要があります。(租税特別措置法第41条の15)。

例

FX取引で120万円の損失があり、翌年に40万円の利益、翌々年に30万円の利益、さらにその次の年に35万円の利益となった場合、損失の繰越控除により各年の損益が過去の損失と相殺されるため、課税対象となりません。

※税金や確定申告について、情報の内容に関しては万全を期しておりますが、その内容の正確性、完全性を保証するものではございません。今後、税制改正等が行われた場合、内容が変更となる可能性があります。(2021年11月時点)

※個別の詳細についてはお近くの税務署にお問合せください。

【税金、確定申告についての詳細】

確定申告書の提出期限や、雑所得の損失の繰越および損益通算など、確定申告の詳細につきましては管轄の税務署や専門家にお問合せいただくか、または国税庁タックスアンサーのウェブサイトにてご確認ください。